来源:

来源: 发布时间:2015-11-16

发布时间:2015-11-16 点击次数:1292

点击次数:1292

携程网,从1999年发展至今,通过海外私募股权融资,超强的团队执行力和预见性的跨产业投资,从一家普通在线票务服务公司迅速茁壮成长为庞大的旅游全产业链服务提供商。至今携程已经发展成为中国领先的综合性旅行服务公司,成功整合了高科技产业与传统旅行业,向超过2.5亿会员提供集无线应用、酒店预订、机票预订、旅游度假、商旅管理及旅游资讯、旅游金融在内的全方位旅行服务,被誉为互联网和传统旅游无缝结合的典范。

携程的成功实际上是“资本市场支持+产业经营+有效投资”模式的成功,既归因于管理团队的超强执行力,也归因于其极善于利用私募股权投资,借助资本的力量来快速完成产业的扩张,实现扩张后又对相关产业公司进行有效的投资(并购、入股等)。下面笔者将深入分析携程网从建立之初到至今,经历成长型融资时期----业务扩大发展期----转型变革发展期,如何玩转资本市场,从而成为旅游全产业链服务提供商。

一、成长型融资时期:1999年—2003年

1.时期背景

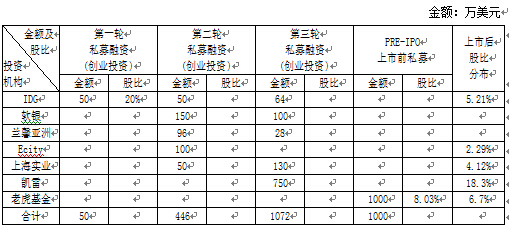

从1999年创立到2003年底海外上市,是携程的成长型融资时期。携程利用国际风险投资资本和国际风险投资工具,借助股权私募基金的力量实现了公司的跳跃式发展。下面具体谈谈这一时期的携程发展历程。

90年代末期,由于我国互联网市场尚在起步阶段,国内资本市场发展程度有限,对互联网投资处于观望状态,融资方式、工具有待完善和丰富,中小企业融资尤其是刚刚建立的小企业融资限制多,门槛高。这样,我国的中小企业迫切的股权融资及再融资需求就难以得到满足。在这种背景下,中小企业自然把目光转向了境外资本市场,尤其是以支持高科技企业发展为主的境外创业板市场。携程的创始人长期在海外,熟悉在国际资本市场投融资的体制和规则,所以这一时期,携程主要利用国际风险投资资本和国际风险投资工具,借助股权私募基金的力量实现了公司的跳跃式发展。

2.融资过程

Step 1:创建携程,吸引IDG第一笔投资50万美元

1999年10月,在携程网站还没有正式推出的情况下,基于携程的商业模式和创业团队的价值,最早进人中国市场的美国风险投资公司之一——IDG技术创业投资基金(IDGVC Partners,以下简称IDG),凭借携程一份仅10页的商业计划书向其投资了50万美元作为种子基金。作为对价,IDG获得了携程20%多的股份。在携程随后进行的每轮融资中,IDG都继续跟进。

Step 2:吸引软银等风险投资450万美元,携程集团架构完成

2000年3月,携程国际在开曼群岛成立。由软银中国创业投资有限公司(以下简称软银)牵头,IDG、兰馨亚洲投资集团(以下简称兰馨亚洲)、Ecity Investment Limited(以下简称Ecity)、上海实业创业投资公司(以下简称上海实业)五家投资机构与携程签署了股份认购协议。携程以每股1.0417美元的价格,发售432万股“A类可转可赎回优先股”(有投票权,IPO时自动转为普通股)。本次融资共募得约450万美元。随后,携程国际通过换股100%控股携程香港。这样,携程的集团架构完成,为携程以红筹模式登陆外证券市场扫平了道路。

Step 3:引来美国凯雷集团等机构的第三笔投资

2000年11月,凯雷等风险投资机构与携程签署了股份认购协议,以每股1.5667美元的价格,认购了携程约719万股“B类可转可赎回优先股”。其中凯雷亚洲创投I(Carlyle Asia Venture Partners I,L.P.,以下简称凯雷)认购约510万股,投资额约达800万美元,取得约25%的股权;而软银、IDG和上实业则分别增持约64万股、41万股和83万股;兰馨亚洲增持了约18万股。至此,携程完成了第三次融资,获得了超过1000万美元的投资。

Step 4:吸引老虎基金。PRE-IPO投资1000万美元,提升国际投资者的认可度

2003年9月,携程的经营规模和赢利水平已经达到上市水平,此时取得了上市前最后一轮1000万美元的投资,携程以每股4.5856美元的价格向老虎基金发售218万股“C类可转可赎回优先股”。这笔投资全部用于原有股东包括凯雷、IDG、上海实业及沈南鹏、季琦等创始人等的套现退出:携程以每股4.5283美元的价格赎回普通股和A类可转可赎回股票共约122万股,以每股6.7924美元价格赎回约64万股B类可转可赎回股票。对于准备在美国上市的携程来说,能在上市之前获得重量级的美国风险投资机构或者战略投资者的投资,对于提升公司在国际投资者的认可度有着非常大的帮助。

第五步:登陆纳斯达克市场,私募完成增值

2003年12月9日晚11时45分(美国东部纽约时间12月9日上午10时45分),携程国际(股票代码:CTRP)以美国存托股份(ADS)形式在美国纳斯达克股票交易所(NASDAQ)正式挂牌交易。本次携程共发行420万股ADS,发行价为每股18美元,其中270万股为新发股份,募集资金归携程;150万股为原股东减持套现,募集资金归原股东。扣除承销等各项费用,携程得款4520万美元,占IP0总额的60%;原股东得款25ll万美元。IPO后,携程总股本3040万股,市值约5.5亿美元。

表1 上市前携程网的私募历程

二、业务扩大发展时期: 2000年---2011年

1.时期背景

2000年—2011年携程进入快速成长的十年,这十年也为携程日后成为全国最大的综合性在线旅游综合服务商奠定了成功基石。2003年,携程在纳斯达克上市成功后,携程网开始了飞速稳健的市场投资布局。

2.投资特点

笔者将在以下分析携程网快速成长期的投资和自身发展特点。

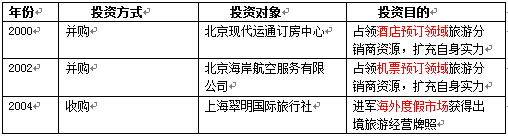

(1)稳健的战略布局

从携程的发展历程来看,收购传统旅游分销商是其发展的重要转折点(见表2)其先后收购北京现代运通订房网络和北京海岸机票代理公司,并于2004年2月收购上海翠明国旅,进军旅游度假市场。三次漂亮的收购,分别将其带入了酒店、机票、度假业务,并获得了长期发展所必须的机票和出境旅游经营牌照。确立优势后,携程又寻找新的盈利增长点,将度假业务看作未来几年发展的侧重点;看重商旅市场的发展前景;针对发展前景广阔的入境游市场,携程还推出了全新改版的英文网站等。

总体来看,纵观携程的这几次战略布局,应该说携程的步伐走得越来越稳健,却不乏激情,其每一个战略布局都紧紧地把握住了行业发展的趋势和客户的需求。

表2 携程网业务扩大时期的投资情况

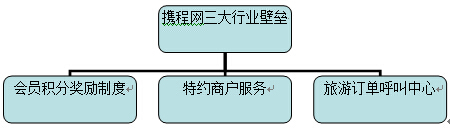

(2)倚重传统市场手段,构建行业壁垒

携程成功建立了完全迥异于国外在线旅游业的商业模式。其互联网+呼叫中心的销售预订模式、客人酒店前台现付+送票上门为主的产品和服务体系充分体现了中国电子商务发展的特色。其所建立的独具中国特色的派发会员卡的推广模式迅速覆盖了中国各大主要机场、火车站、码头等,通过与合作伙伴的联合市场营销开辟了传统旅游行业从未走过的新路。其会员数迅速增长,其所发展的会员积分奖励制度和特约商户服务也为竞争者和后来者树立了难以逾越的屏障。这种长期累积的资源已成为携程主要的竞争优势,并非后来者通过大笔烧钱就能在短期内获得。

与此同时,携程投资2000万美元,于2007年建成的呼叫中心拥有近4000个坐席,然后在江苏南通建造规模更大的呼叫中心。当时在线预订的增长率还不是很高,携程在完成对传统分销商的收购后,迅速建立起先进、大规模的呼叫中心,可以说在当下是适合中国旅游业特定发展环境的。

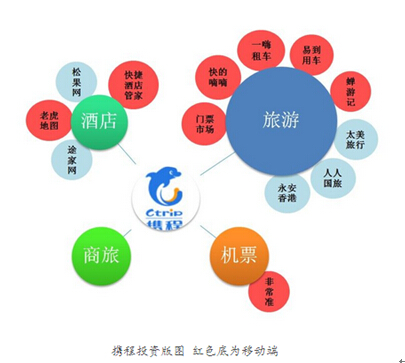

(3)资源整合,形成全产业链发展模式

在线旅游全产业链发展模式,即在产业链上游、中游和下游的相关产业实行相关多元化,包括收购和兼并全产业链相关的酒店、旅行社、餐饮平台等旅游资源(见表3)。为此,携程一直不断收购,并购各个领域的领头或表现好的企业,扩大自己的产业链,努力进行“第三方在线旅游代理商向一站式旅游出行服务提供商”的略转型。

表3 携程网全产业链发展投资情况

携程的资金一直非常充裕,这和携程成功上市,良好的股市表现是分不开的。投资者更愿意投资善于盈利的蓝筹股,携程管理层不仅善于融资,而且每次都会选择恰当的时间切口(大部分会集中财报披露前后的4、5月、8月或者年底),进行小幅灵动的融资并购,从而起到四两拨千斤的作用。(4)管理层极其善于灵动的融资并购

三、转型变革发展期: 2011年—至今

1.时期背景

(1)电子商务旅游时代来临

从2011年开始,随着智能手机的普及,中国进入移动互联网爆发的时代,电子商务旅游迅速发展,在线预订大幅上升,越来越多的人依托在线旅游网以及移动客户端来安排自己的旅游出行。

(2)尾大不掉,失去市场布局先机,受到其他OTA围攻

2011年,携程开始进一步扩张,收购并购中小企业的步伐加快,在业务多点开花的同时,由于自身战略定位变得越来越重,包含酒店、机票、度假、美食、商旅等,并建设超大型呼叫中心,投资线下酒店和旅行社。这让携程难以迅速地迈步,如错失移动互联网布局的先机。与此同时,携程正遭受到艺龙、去哪儿网以及众多移动互联网产品的围攻,市场份额被蚕食。2012年是携程成立以来危机最重的一年。数据显示,在中国旅行预订第三方在线代理商市场中,携程份额已从50%以上下降至30%左右,另外,净利润也大幅下滑34%,龙头地位岌岌可危。

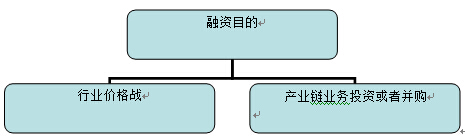

2.融资过程

由于移动互联网时代的强烈冲击,业内强势OTA企业通过精准化战略(如艺龙针对酒店预订,驴妈妈针对景区门票预订)抢占先机市场。携程网迎来了第二阶段的最大融资规模,以应付业内竞争对手的价格战,以及继续旅游产业链业务投资或者并购。(见表4)

表4:携程网新一轮大规模融资目的

Step 1:发行8亿可转债

携程2013年10月10日宣布,计划根据市场情况发行总价值最多5亿美元2018年到期的可转换高级债券。受益于交易启动后强劲的投资者需求,最终发行规模由5亿美元提高至8亿美元。

上述提到的8亿美元,相当于一个可转债加看涨期权价差,包括1亿美元的超额认购权,此次发行由摩根大通作为独家账簿管理人牵头执行。此次发行是2013年亚太地区规模最大的可转债发行。

Step 2:接受Priceline集团5亿美元融资,继续扩大产业链,完成由OTA(在线旅游)向MTA(移动客户端)的转型。

Priceline集团以可转债形式投资,获得携程同意在未来一年内可通过公开市场购买其股票。双方现有的商业合作起始于2012年,此次全球伙伴关系是对现有合作的进一步深化。此次世界最大在线旅游集团与中国最大旅游集团的强强联手将极大地推动中国的出入境旅行业务。Priceline将自此向携程的客户开放其在大中华区以外的全球超过50万家酒店资源,同样携程在大中华区的超过10万家酒店资源也将对Priceline的客户开放。

Step 3:在线旅游进入融资旺季,接受Priceline集团3亿美元增持

携程网向美国证券交易委员会提交了SC-13D文件的增补信息,文件中披露,Priceline在10月10日至10月17日间斥资3亿美元,在公开市场购入约300万股携程美国存托股。这意味着,自8月份以来,Priceline累计投资携程近10亿美元,持股比例增至7.9%。(见表5)

表5:携程网新一轮大规模融资表

融资时间 | 融资对象 | 融资类型 | 融资金额 | 深入合作 |

2013 | 亚太地区公众投资者 | 2018年到期的可转换高级债券 | 8亿美元 | 无 |

Priceline集团 | 可转债形式 | 5亿美元 | 相互开放海外及大中华区的酒店资源 | |

股票增持 | 3亿美元 |

3.投资分析

(1)携8亿进行突击并购,进一步扩大业务版图

2013年底,携程以简单粗暴的投资方式展示了未来的扩展意图。短短一周内,先是与DCM以6000万美元领投了国内首家用车服务平台易到用车,再以1亿美元战略领投了一嗨租车。

表6:2014年携程网业务板块

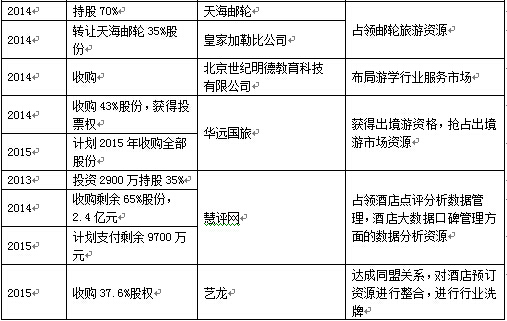

表7:2012-2015年携程网转型变革期投资情况

2013年,携程在酒店、机票等业务已相对成熟,只在交通工具上还属空白。用车是旅游出行过程中不可缺失的一环,用车业务将是重点培育的新兴业务单元,包含自驾、商务用车、打车于一体。

于是,在2013年的最后时期,携程出现了密集的入伙入股。12月19日,携程和DCM6000万美元领投易道用车,在机票、酒店、火车票、度假等全线产品中推荐、捆绑易到用车产品;12月20日,再斥资超1亿美元入股一嗨租车,解决用户从机场到酒店最后一米的需求;12月25日,又宣布与Hertz、Avis等8大国际领先租车公司合作,上线“海外自驾”平台,提供全球86个国家的自驾租车服务。加上之前联手快的嘀嘀,与安飞士、至尊等合作推出国内自驾租车服务,不难看出,携程已在针对性地打通机票、酒店、门票、地面交通的对接,完成“一站式”服务。

(2)缩减地销 进击移动端

携程一个更突出的表现则是转型MTA(移动旅游服务商)。在整个OTA(在线旅行商)行业向移动端倾斜时,昔日霸主表现尴尬。如此一来,庞大的线下旅游业务资源成了首先需要丢掉的包袱。携程发布携程旅行5.0客户端,推出动态打包式自由行套餐,增加了攻略社区的微游记功能(与收购蝉游记有关),将行前、行中、行后打通。移动正成为携程的核心预订平台,8月份手机端酒店预订交易占比峰值突破40%,已超过携程PC端和呼叫中心的订单占比。

(3)开放旅游产品供应平台,极大拓展旅游产品供应合作商,互补自身产品资源

2013下半年,在成功融资8亿美元后,携程宣布开放平台,也就是OTA(在线旅行商)模式加搜索,未来携程的酒店库存、机票库存、产品方面基本将完全对供应商和开发者开放,提供更多的接入低价产品。从整体来看,携程采用的是半开放模式,选取的合作对象也是有一定条件的,更多的是对自身现有产品的资源互补。

(4)采取大规模促销手段,和竞争者血拼抢占移动客户端市场,推出旅游互联网金融产品,有效回笼资金

持续已久的价格战火也被烧到移动端。“双12”前后,携程拿出5亿进行促销,着重推出手机专享价格和优惠政策,不惜以资金换取市场的方式和竞争者“约架”。携程号称,为争夺移动端市场份额已完全做好了长期零利润的准备。为此,携程还搭上“互联网金融”顺风车,推出返利4%价值礼品卡的“携程宝”,通过这种预付款模式,可以有效回笼资金,为抢夺移动端市场输血。

(5)投资直接竞争对手,达成同盟,进行行业内大洗牌,确立在线旅游老大地位

2014年4月底,携程网在途牛旅游网首次公开招股(IPO)时通过私募方式收购了途牛旅游网价值1500万美元的A类普通股。业内分析,携程此举是为了将竞争对手直接变成战略伙伴,巩固自己行业老大的地位。

2014年4月28日晚,携程又以2亿美元入股在景点门票领域具有相当优势的同程网,以30%的占股比例成为同程第二大股东,持续一年多的“双程大战”偃旗息鼓。携程入股同程、途牛后,在线旅游行业已经分化为携程系、去哪儿和艺龙三大阵营,整个行业经历大洗牌。

2015年,随着各大OTA之间资本运作的越益频繁,OTA市场逐渐从分散走向集中。继2014年入股途牛、同程后,近日携程出资约4亿美元,100%溢价收购了艺龙37.6%的股权,成为艺龙第一大股东。各大OTA之间不再占据山头、各自为王,而是呈现出一种盟约状态。

对于携程而言,通过自身资本整合,将艺龙作为其资本利益的捆绑者。在减少竞争的同时,也能极大增加其市场占有份额。易观智库的数据显示,2014年中国在线酒店预订市场中,携程市场份额占比46.2%,去哪儿占比16.6%,艺龙占13.5%。携程牵手艺龙之后,“携艺联盟”市场份额占比接近60%,是其最大竞争对手去哪儿市场份额的三倍以上。

总结

到目前为止携程网在线旅游服务包括酒店(酒店预订、托管客栈&公寓租赁)、交通(机票、火车票、汽车票、自驾车+专车租赁、接送机服务)、旅游(跟团游、自助游、半自助游、邮轮、境外签证服务、游学、顶级游、户外游)攻略+周边游(周边游、游记应用、美食、购物)、商旅服务(会奖预定、差旅管理平台)基本涉及旅游服务全产业链。这和携程近16年以来的深耕细作,预见性地把握在线旅游服务市场未来走向,利用投融资手段,不断地有效融资并收购旅游相关产业公司,不断画圆携程的旅游服务产业链,成为真正的一站式旅游服务平台。

作者:王悦

来源:大地风景西南院